艾瑞:新车市场期待下沉渠道带来增量

图片来自“123rf.com.cn”

在眼下低迷的汽车市场中,汽车金融被看作是促进汽车销量增长的关键变量之一。在汽车金融的范畴内,近两年被多家平台“炒热”的概念要数融资租赁(Leasing)了。两年过去后,融资租赁产品在市场上仍然属于小众的汽车消费方式。是该模式在国内的市场环境中难以走通,还是仍有待“养成”?

近日,艾瑞咨询发布了《中国汽车融资租赁行业研究报告》,对国内汽车融资租赁领域进行梳理与展望。报告认为,从长远看,一二线城市汽车市场饱和度提升,三四五线城市和农村汽车保有量处于较低水平且增速较快,未来有望成为拉动新车销量增长的新动力。融资租赁可以满足次级信贷人群的购车需求,预计未来将成为三四五线城市和农村的重要汽车金融形式。

汽车金融渗透率整体提升,融资租赁成本及灵活性有待优化

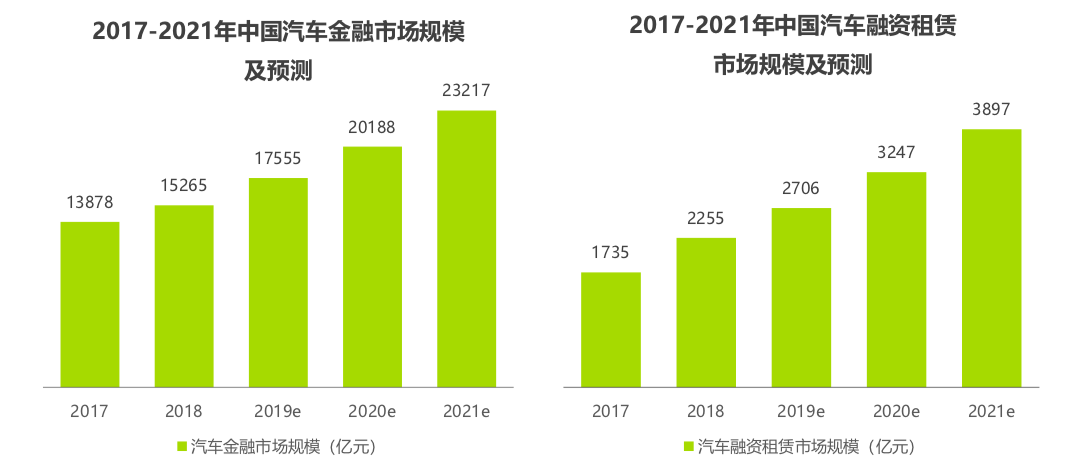

根据专家预计,未来3年我国新车销量将保持1~2%左右的缓速增长,二手车交易量将保持10~15%左右的平稳增长, 车辆价格下降、行业成熟度提高以及消费者接受度的提高将使汽车金融渗透率提升至50%左右。报告显示,经过模型计算,预计未来3年我国汽车金融市场规模将保持15%左右的复合增速。

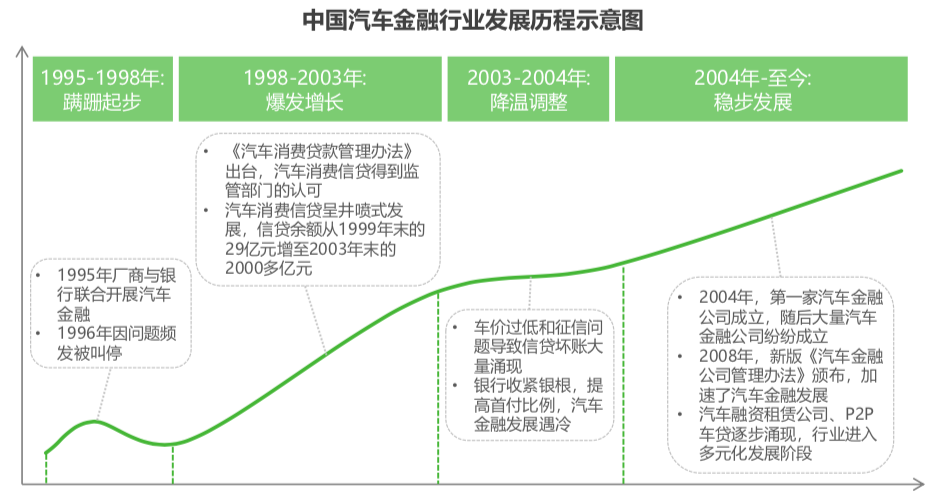

(中国汽车金融行业发展历程示意图 来源:艾瑞咨询)

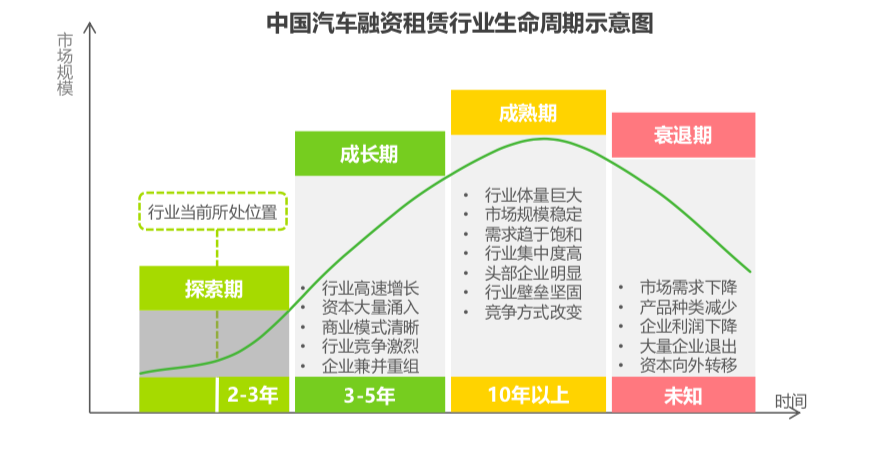

汽车融资租赁行业处于起步探索阶段,行业基础规模较小。但随着三四五线城市和农村蓝海市场的不断开发与消费者接受程度的加深,预计未来3年行业将保持20%左右的复合增速。

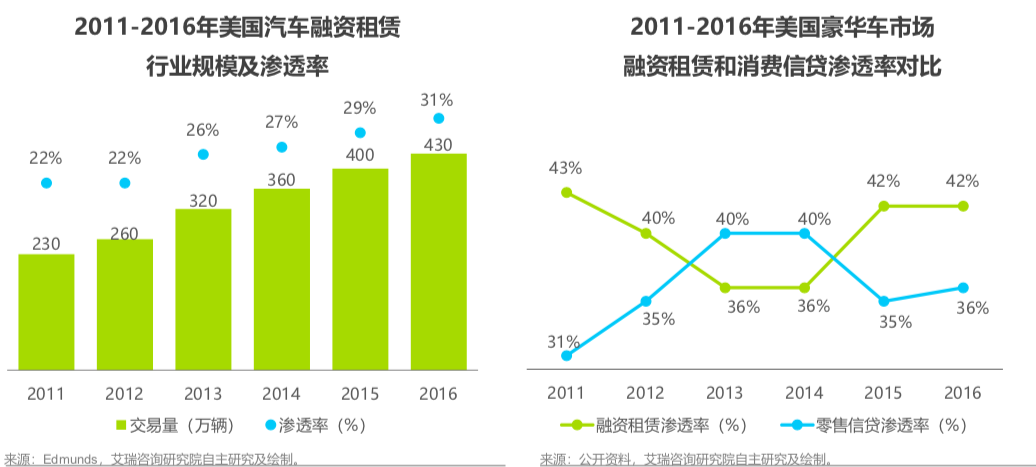

另有数据显示,中国2017年新车融资租赁渗透率为4%,与美国的30%差距明显。

(中国汽车金融、融资租赁市场规模及预测 来源:艾瑞咨询)

据了解,目前,汽车融资租赁多采用“1+N”模式,如“N+0”的模式,即N期分期付款、0尾款的模式,租期结束时客户刚好付完车款,这种模式也就相当于汽车消费分期。“1+3”模式的产品占比更大,即第一年以租赁的形式将车辆使用权出让给消费者,第二年起消费者有三种自主选择:续租、付尾款或退租。但是多数平台封堵了租赁期满返还车辆的路径,主要是由于我国二手车市场不够成熟,处置二手车时难以获得充分收益,影响公司的盈利能力。

在产品形态上,国内与国外成熟市场并无二致,渗透率相差悬殊的原因除了教育市场时间短之外,还有定价偏高的问题。根据报告显示,以“1+3”或4年期以租代购方案为例,国内通过此类方案购车的费率普遍在20%以上,而美国市场的这一数据在10%以下。说明在行业当前阶段,我国汽车融资租赁产品的价格过高,对消费者的吸引力不足,行业难以快速发展。

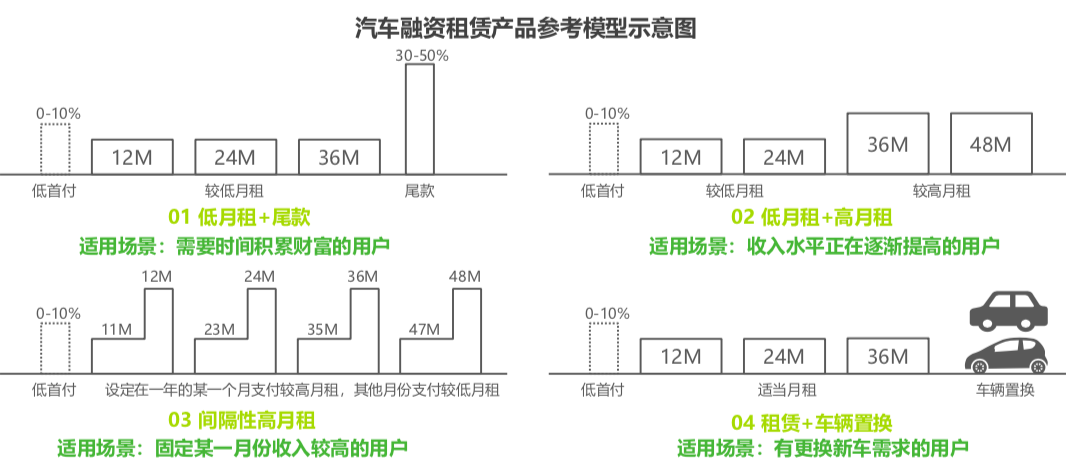

(汽车融资租赁产品参考模型示意图 来源:艾瑞咨询)

其中,车辆进价偏高和固定成本投入是价格高企的主要原因。而上文提到,融资租赁产品更看中中小型城市市场,高定价与目标用户购买力间存在矛盾,这也是整个行业目前存在的最大痛点之一。

但由于汽车厂商地位强势,渠道对上游供应商议价能力较弱;平台的融资渠道有限,获取资金难度较大;二手车市场不够成熟,车辆流转渠道受阻;消费者教育不充分,接受程度较低……这都造成了成本与价格双高,所以融资租赁短期内不会给汽车市场带来更大惊喜的原因。

(导致汽车融资租赁产品价格过高的因素 来源:艾瑞咨询)

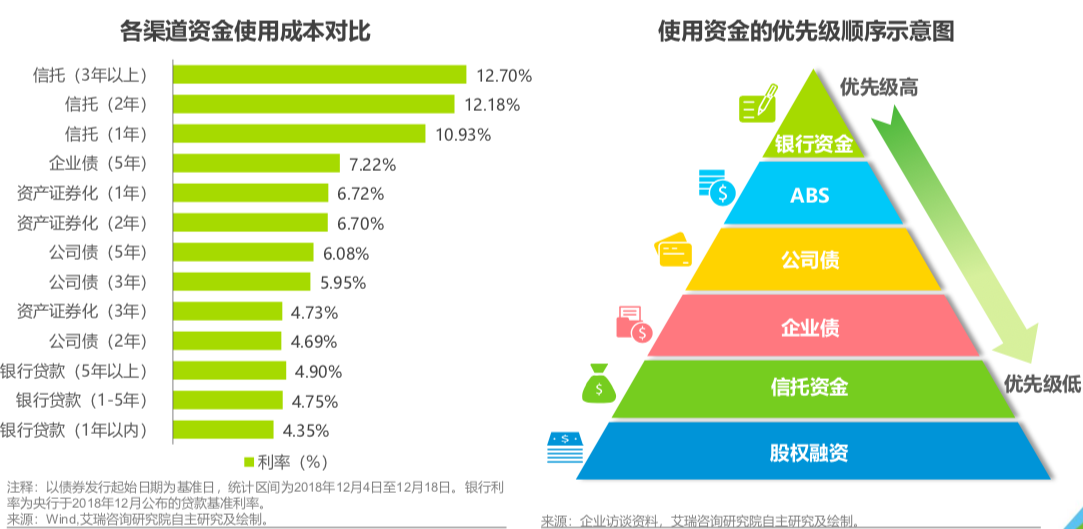

在资金来源方面,初创企业以股权融资为主,成熟企业以债权融资为主。汽车融资租赁公司的资金使用优先级顺序为一般为:银行资金、ABS、公司债、企业债、信托资金、股权融资。银行贷款的使用成本最低,但是一般企业很难获得银行的直接授信;ABS募资具有灵活简便的特点,且资金使用成本较低,未来有望成为汽车融资租赁公司的主要资金来源。

(各渠道资金使用成本与优先级顺序)

然而,由于汽车融资租赁市场发展不够成熟,部分公司的融资租赁债权制造现金流的能力和稳定性存在不足,而且以次级信贷人群为客户导致违约风险较高,这是阻碍汽车融资租赁资产证券化快速发展的另一大重要原因。

从统计数据可以看出,融资租赁公司以销售低价、高性价比的车辆为主,主要原因是汽车融资租赁公司的目标客户是信用和收入水平较低的次级信贷人群,低价和高性价比商品符合目标人群的消费特征。

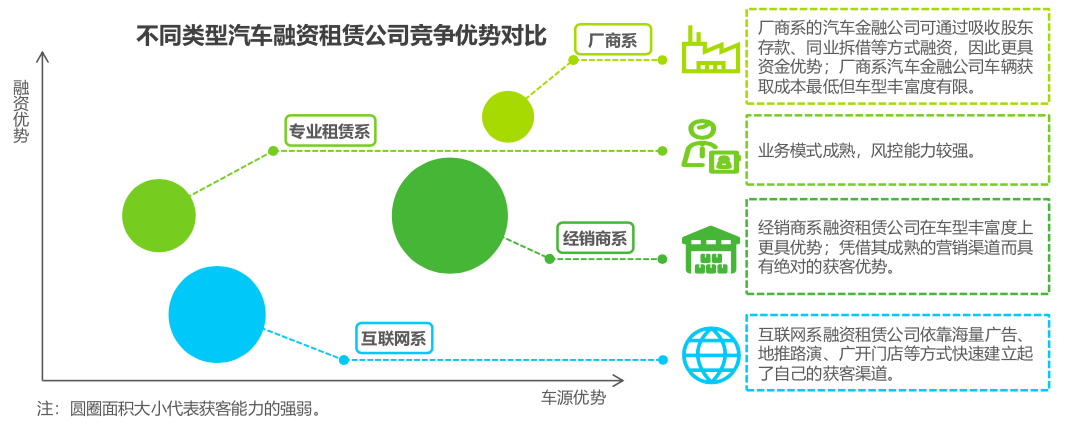

在竞争格局方面,互联网系汽车融资租赁公司成长速度最快,目前发展状态最为良好;厂商系汽车金融公司拥有强大的车源优势;经销商系汽车融资租赁公司的车辆丰富度最高;专业租赁系凭借成熟的业务模式而具有一定竞争优势。

(不同类型汽车融资租赁公司竞争优势对比 来源:艾瑞咨询)

未来汽车融资租赁市场的五大信号:

1、发展空间巨大

对比成熟市场来看,在美国,融资租赁是比消费信贷更受欢迎的汽车金融形式。主要原因是成熟市场中的汽车消费者将汽车视作一般消费品,对汽车的占有欲较低,他们更看重车辆的使用权而非所有权,因此在两种汽车金融模式都相对成熟且价格相差不大之时,消费者更倾向于选择灵活简便的融资租赁方式购车。

(2011-2016年美国汽车融资租赁行业规模及渗透率)

我国汽车融资租赁行业起步较晚,目前正处于探索发展阶段。从长远来看,我国规模庞大的汽车消费市场决定了汽车融资租赁行业将有较高的成长上限,未来随着行业的发展成熟,融资租赁在汽车金融中所占的比重势必提升,成为规模更大的细分市场。

2、行业爆发尚需时日

但也由于融资租赁方式进入国内的时间较短,报告中预计,未来两年该业务仍处于探索阶段。

具体问题包括三方面:第一,行业限制性因素较多,如法律问题、征信问题、消费者教育问题、二手车市场问题等;第二,行业主体定位尚未明确,汽车融资租赁公司作为新兴的汽车 销售渠道商,其与厂商和经销商之间的关系尚未明晰,目前正处于试探摸索阶段;第三,资本尚未大规模进入推动行业。

(中国汽车融资租赁行业生命周期示意图 来源:艾瑞咨询)

3、行业利好政策可期

2005年政府出台《汽车销售管理办法》,确立了厂商授权制的汽车经销模式,国内汽车厂商凭借这一政策占据了汽车流通领域的绝对强势地位。2017年出台了新的《汽车销售管理办法》,允许通过非授权渠道销售车辆,意在推动汽车流通行业多元化发展。采 用直租模式的汽车新零售平台在一定程度上扮演着经销商的角色,他们正在成为搅动汽车流通行业的新势力。

报告中推测,政府在未来3-5年内将会陆续推出更多政策来平衡厂商和经销商之间的关系,而作为“搅局者”的汽车新零售平台极有可能会受到政 府的关注和政策的倾斜。

4、三四五线城市竞争将加剧

2018年开始,车市出现负增长趋势,作为主机厂与经销商集团多年以来的主战场,一二线城市市场趋于饱和,面对国内广大的中小型城市,厂商和经销商的“汽车下乡”行动势在必行。

基于此现状,报告分析,在三四五线城市中,融资租赁可以触及汽车信贷覆盖不到的长尾人群,是其切入市场的重要方式。因此,在厂商和经销商开始发力之后,未来三四五线城市的汽车融资租赁行业竞争必然加剧。

5、二手车融资租赁将逐渐升温

我国汽车行业正从增量时代向存量时代过渡,存量时代的汽车行业必然伴随二手车市场的蓬勃发展。当前我国二手车金融的渗透率约为15%,相较于新车金融40%的渗透率而言体量较小,未来将有较大成长空间。

报告判断,融资租赁在二手车领域具有一定优势。其一,二手车融资租赁无需从厂商处获取车源,车源的受限程度将会降低;其二, 二手车贷款首付比例较高,使用融资租赁的方式可避开高首付的限制;其三,二手车融资租赁可减少车辆归属感对消费者 的困扰;其四,企业同时开展新车融资租赁和二手车融资租赁可有效缓解二手车处置的压力。 基于以上分析,可以判断融资租赁未来在二手车金融领域将有较快发展。

责任编辑:汽车组热搜资讯

-

1

售价9.9万元起 全新智混卡罗拉焕新上市

12-29

-

2

推动市场竞争由“价格战”转向“价值战” 央地协同发力 汽车消费稳预期增动能

12-29

-

3

市场最前沿|部分车型获准入许可 L3级自动驾驶大规模落地还有多远?

12-29

-

4

比亚迪第1500万辆新能源车下线

12-29

-

5

11月我国汽车月度产量首次超过350万辆

12-29

-

6

2025(第二十届)中国汽车金扳手奖评选结果发布

12-29

-

7

11月我国汽车月度产量首次超过350万辆

12-29

-

8

新能源汽车购置税政策调整在即 车市消费热度持续上升

12-29

-

9

比亚迪11月销量超48万辆 海外市场表现抢眼

12-29

-

10

阿维塔递表港交所 央企新能源车企加速资本化

12-29